株式投資において銘柄選びは成果に直結する極めて重要な要素ですが、情報溢れる現代において、何を基準に選べば良いのか迷うことも多いでしょう。

本記事では、初心者の方でも理解しやすいよう、株式投資における銘柄選びの基本から、具体的な選定方法までを解説します。正しい銘柄選びのポイントを押さえ、株式投資の第一歩を踏み出しましょう。

初心者でもわかる!株式投資の基本

株式投資は初心者にとって「難しそう」「リスクが高いのでは?」と感じることも多いでしょう。以下では、初心者の方でも理解しやすいよう、株式投資の基本を詳細に解説します。

株式投資の概要

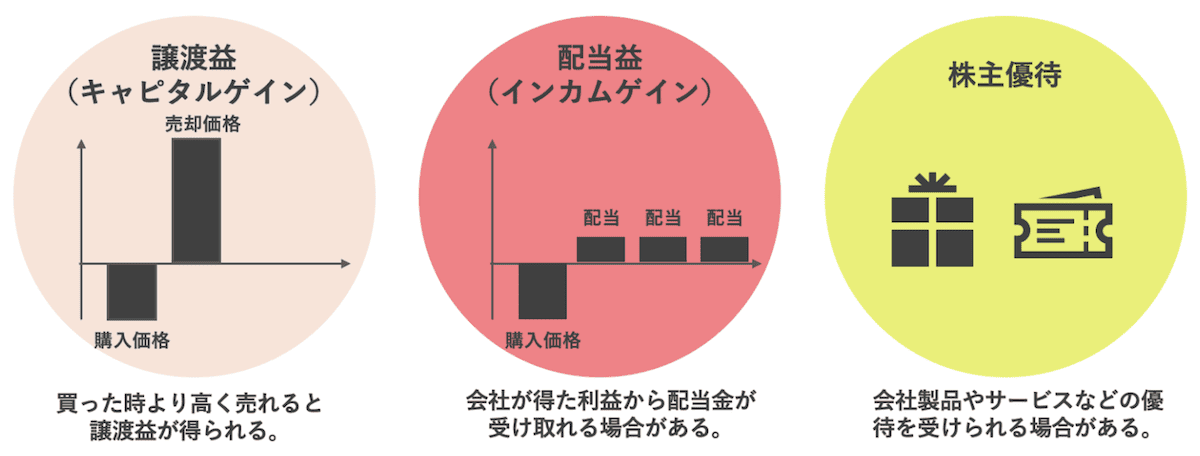

株式投資は企業が発行する株式を購入し、その企業の一部を所有することを意味します。株式投資家は、企業の成長や利益に応じて配当金(インカムゲイン)を受け取ったり、株価の上昇による値上がり益(キャピタルゲイン)を得ることができます。ただし、企業の業績悪化や市場の変動により、株価が下落し損失を被るリスクも伴います。そのため、株式投資を行う際は、企業の財務状況や市場動向をしっかりと分析し、リスクとリターンを理解した上で判断することが求められます。

投資スタイル

投資家の目的やリスク許容度に応じて、さまざまな投資スタイルがありますが、主なものは以下の通りです。自身の投資目的やライフスタイルに合ったスタイルを選びましょう。

・長期投資:企業の成長を期待して、数年から数十年にわたり株式を保有するスタイルです。市場の短期的な変動に左右されず、企業の本質的な価値に注目します。

・中期投資:数ヶ月から数年の期間で投資を行うスタイルで、長期と短期の中間的なアプローチです。

・短期投資:数日から数週間、あるいは数ヶ月の短期間で利益を狙うスタイルです。市場のボラティリティやトレンドを活用し、テクニカル分析を重視します。

銘柄選びの重要性

株式投資において、銘柄選びは投資成果に最も大きな影響を与えるといっても過言ではありません。銘柄選定の際には、特に以下のポイントを考慮しましょう。

・企業の財務状況:収益性や負債比率などを確認し、健全な財務基盤を持つ企業を選ぶことが重要です。

・業界の成長性:所属する業界の将来性や市場規模を評価し、成長が期待できる分野に注目します。

・配当利回り:安定した配当を提供する企業は、長期的な収益源となります。

・バリュエーション(企業の利益や資産などから算定する企業価値評価):株価が適正かどうかを判断するために、PER(株価収益率)やPBR(株価純資産倍率)などの指標を活用します。

これらの要素を総合的に分析し、自身の投資スタイルや目標に合致する銘柄を選定することが、最適なリターン追求に直結します。初心者の方は、まずこれらの基本を理解し、自身の投資計画を立てることから始めましょう。

【初心者向け】銘柄の基本的な探し方

身近な企業から銘柄を探す

身近な企業を選ぶメリットとして、投資をする方が日常的に利用する製品やサービスを提供している企業の株式銘柄であれば、その事業内容や業績動向を把握しやすく、投資判断がしやすいでしょう。

例えば、通勤で利用する鉄道会社、日々の買い物で訪れるスーパーやコンビニエンスストア、使用しているスマートフォンのメーカーや通信キャリアの提供企業等は、業績やニュースが身近に感じられ、情報収集も容易です。

ファンダメンタルズ分析(基本的な財務指標の活用)

ファンダメンタルズ分析とは、企業の財務状況や経済状況を基に株価の適正価値を評価し、投資判断を行う分析手法です。銘柄選びの際には、以下の基本的な財務指標を確認することが重要です。

1. PER(Price Earnings Ratio:株価収益率)

PERは、株価が1株当たりの純利益の何倍になっているかを示す指標です。

PERの平均値は市場や業種によって異なりますが、日本市場全体の平均は約15倍前後とされています。PERは業種や市場環境によって適正値が異なるため、同業他社や市場平均と比較して評価することが重要です。

・高いPER: 株価が利益に対して高く評価されていることを示し、成長期待が高い企業や業界で見られます。

・低いPER: 株価が利益に対して低く評価されていることを示し、割安と判断される場合があります。

2. PBR(Price Book-value Ratio:株価純資産倍率)

PBRは、株価が1株当たりの純資産の何倍になっているかを示す指標です。

PBRの平均値は市場や業種によって異なりますが、1倍が一つの目安とされ、1倍を下回る場合は解散価値(会社が解散する場合に株主に配分される理論上の資産価値)よりも株価が低いことを示します。 PBRが1倍を下回る場合、企業の解散価値よりも株価が低いことを示しますが、必ずしも投資の好機とは限らず、業績不振や将来性の低さが原因である可能性もあります。

・高いPBR: 株価が純資産に対して高く評価されていることを示し、成長期待やブランド価値が高い企業で見られます。

・低いPBR: 株価が純資産に対して低く評価されていることを示し、割安と判断される場合があります。

3. ROE(Return On Equity:自己資本利益率)

ROEは、株主からの出資(自己資本)に対して、企業がどれだけの利益を上げているかを示す指標です。

ROEが10%以上であれば優良企業とされることが多いです。ROEが高い場合でも、過度な負債によるレバレッジ効果で数値が上昇している可能性があるため、自己資本比率や負債比率も併せて確認することが重要です。

・高いROE: 自己資本を効率的に活用し、高い収益を上げていることを示します。

・低いROE: 自己資本の活用効率が低いことを示し、経営効率の改善が求められます。

| 指標名 | PER(株価収益率) | PBR(株価純資産倍率) | ROE(自己資本利益率) |

| 定義 | 株価が1株当たりの純利益の何倍になっているかを示す指標。 | 株価が1株当たりの純資産の何倍になっているかを示す指標。 | 株主からの出資(自己資本)に対して、企業がどれだけの利益を上げているかを示す指標。 |

| 計算式 | PER = 株価 ÷ 1株当たり純利益(EPS) | PBR = 株価 ÷ 1株当たり純資産(BPS) | ROE = 当期純利益 ÷ 自己資本 × 100 |

| 解釈 | 高いPER:株価が利益に対して高く評価されていることを示し、成長期待が高い企業や業界で見られる。 低いPER:株価が利益に対して低く評価されていることを示し、割安と判断される場合がある。 | 高いPBR:株価が純資産に対して高く評価されていることを示し、成長期待やブランド価値が高い企業で見られる。 低いPBR:株価が純資産に対して低く評価されていることを示し、割安と判断される場合がある。 | 高いROE:自己資本を効率的に活用し、高い収益を上げていることを示す。 低いROE:自己資本の活用効率が低いことを示し、経営効率の改善が求められる。 |

| 基準値 | PERの平均値は市場や業種によって異なるが、日本市場全体の平均は約15倍前後とされる。 | PBRの平均値は市場や業種によって異なるが、1倍が一つの目安とされ、1倍を下回る場合は解散価値よりも株価が低いことを示す。 | ROEが10%以上であれば優良企業とされることが多い。 |

| 注意点 | PERは業種や市場環境によって適正値が異なるため、同業他社や市場平均と比較して評価することが重要。 | PBRが1倍を下回る場合、企業の解散価値よりも株価が低いことを示すが、必ずしも投資の好機とは限らず、業績不振や将来性の低さが原因である可能性もある。 | ROEが高い場合でも、過度な負債によるレバレッジ効果で数値が上昇している可能性があるため、自己資本比率や負債比率も併せて確認することが重要。 |

株価指標を使った銘柄の評価方法

前述した指標を総合的に活用することで、企業の価値や投資魅力をより深く理解することができます。投資判断の際には、各指標の数値だけでなく、その背景や業界特性、企業の成長戦略なども考慮しましょう。

・PER:一般的に、PERが低いほど株価が割安とされますが、業種や市場環境によって適正値は異なります。同業他社や市場平均と比較して評価することが求められます。

・PBR:PBRが1倍を下回る場合、企業の解散価値よりも株価が低いことを示しますが、必ずしも投資の好機とは限らず、業績不振や将来性の低さが原因である可能性もあります。

・ROE:ROEが高いほど、自己資本を効率的に活用し、高い収益を上げていることを示します。ただし、過度な負債によるレバレッジ効果で数値が上昇している可能性があるため、自己資本比率や負債比率も併せて確認しましょう。なお、ROEが10%以上であれば優良企業とされるケースが多いです。

配当金・株主優待のある銘柄を探す

配当金や株主優待は、投資家にとって魅力的な要素です。これらを提供する企業を探す際のポイントを以下にまとめます。

・配当利回りの確認:1株当たりの配当金が株価に対してどの程度の割合かを示す指標で、高いほど投資家にとって魅力的です。ただし、配当利回りが高すぎる場合、企業の業績悪化に伴う株価下落に起因するものなど、一時的な要因である可能性もあるため、注意が必要です。

・株主優待:企業が株主に対して提供する特典です。優待内容やその価値を確認し、投資金額に対する利回りを計算することで、総合的なリターンを評価できます。自身の生活や趣味嗜好とマッチする優待を受けられるかも重要なチェックポイントとなるでしょう。

・配当方針や優待制度の継続性の確認:企業の配当方針や優待制度が今後も継続されるかを確認します。過去の配当実績や優待内容の変更履歴を調べることで、企業の姿勢を把握できます。

これらのポイントを踏まえて、配当金や株主優待のある銘柄を選定することで、一定の配当収益(インカムゲイン)が期待できます。ただし、配当や優待だけに注目せず、企業の成長性や市場環境も考慮した総合的な判断が求められます。

株式投資における情報収集と分析方法

株式投資において、企業情報や市場や業界動向を収集、分析し、適切な投資判断を行うことが重要です。一方でこれを具体的にどう進めれば良いのか分からない方も多いのではないでしょうか。下記では、株式投資で有利に進めるための具体的な考え方を解説します。株式銘柄の選定において、各項目で近いビジネスモデルや業種の中で比較したり、業種間で比較することも効率的な分析に繋がると言えるでしょう。

財務状況を確認する

投資対象企業の財務状況を確認する際は、以下のポイントや財務指標を分析することで、その企業の健全性や投資価値を判断できます。

・収益性:企業の売上や利益の推移を確認し、成長性を見極めます。

・財務健全性:負債比率や自己資本比率などを分析し、企業がどの程度安定しているかを判断します。

・キャッシュフロー:営業活動によるキャッシュフローがプラスであることを重視しましょう。

・財務指標:PER(株価収益率)、PBR(株価純資産倍率)といった指標で比較すると、現在の株価が割安か割高かが分かります。

経営陣の質を評価する

企業の未来を左右するのは経営陣の手腕です。過去の実績や発言を確認し、ビジョンと戦略に一貫性があるかを見極めましょう。

競争優位性を探る

その企業が競争環境でどのような優位性を持っているかも重要です。ブランド力や技術力、コスト競争力が他社と比べてどうかを評価してください。

マクロ経済の動きを理解する

・経済成長率、金利、インフレ率などの指標を確認し、全体的な投資環境を把握します。

・政策変更や規制が特定の業界に与える影響も注目ポイントです。

業界全体の成長性を評価する

成長性の高い業界は、個別企業にもポジティブな影響を与えます。特に、新技術や社会的なトレンドが業界にどのような影響を与えるかを分析しましょう。

企業IR情報の活用法

企業のIR情報(Investor Relations、投資家向け情報)は、財務状況や経営方針を把握し、株式銘柄選定における適切な判断を下すための重要な情報源です。特に上場企業は、法的に定められた情報公開義務を果たすため、投資家に向けて多くのデータを発信しています。

IR情報を活用する具体的なポイントとしては下記が挙げられます。

| カテゴリ | 具体的な内容 | ポイント |

| 財務情報 | ・決算短信・有価証券報告書・月次報告書・アニュアルレポート(年次報告書) | ・収益性:営業利益率、純利益率・成長性:売上成長率、EPSの推移・財務健全性:自己資本比率、負債比率 |

| 経営方針・戦略 | ・中期経営計画・トップメッセージ | ・目標の現実性:計画が実現可能な内容か・リソースの割り当て:計画を実現するための資金や人材が十分か |

| リスク情報 | ・有価証券報告書のリスク欄 | ・法規制、競合、為替などのリスク要因・業界特有のリスク |

| 配当・株主還元 | ・配当方針・株主優待 | ・配当利回り:安定した配当を提供しているか・再投資方針:配当を出さず成長に再投資している場合、その効率性を評価 |

| 業績の進捗 | ・決算説明会資料・CEOやCFOのコメント | ・経営陣の姿勢:目標達成に向けた具体的なアクション・市場の反応:決算後の株価動向や市場の評価 |

| 競争環境 | ・他社との比較データ(業界のランキング、シェア情報) | ・競争優位性:ブランド力、技術力、コスト効率・成長機会:競合が少ない市場や新規事業の可能性 |

市場と業界動向を見極める方法

株式銘柄選定において、個別銘柄の将来性やリスクを判断するためには、市場全体や業界の成長性を見極めることが重要です。市場や業界の成長性を把握することで、以下のような基準を得ることができます。

成長市場への投資機会を発見:急成長する市場や業界は、高い成長性を持つ企業が多く、投資リターンの可能性が高まります。

リスクの事前把握:成長が停滞している市場や競争が激しい業界では、リスクが高まるため、慎重な判断が必要です。

市場、業界動向のチェックポイント

| 分析対象 | 具体的な項目 | 注目ポイント |

| 市場全体の動向 | ・経済成長率(GDP)・金利動向・インフレ率・金融政策 | ・経済全体の成長が市場に与える影響を評価・金利やインフレの変動が特定業界に与えるリスクとチャンスを分析 |

| 業界の成長性 | ・業界の成長率・技術革新の進展・社会的なトレンド(脱炭素、DXなど) | ・業界全体の収益性や規模拡大の速度を把握・技術や社会トレンドが新たな成長機会を生む可能性を評価 |

| 競争環境 | ・業界内の競争レベル・参入障壁の高さ・市場シェアの推移 | ・強力な競合他社が多い業界では競争激化リスクが高い・参入障壁が高い業界は、競争優位性を持つ企業に有利 |

| 政策や規制の影響 | ・業界に影響を与える法律や規制の変更・政府の補助金やインセンティブ | ・規制変更が業界の成長を促進するか抑制するかを分析・補助金や税制優遇が特定の企業やセクターに与える恩恵を評価 |

| 需給バランス | ・製品やサービスの需要動向・サプライチェーンの安定性 | ・需要が増加している分野は将来的な利益成長が見込める・サプライチェーンの制約が短期的なリスクとなる可能性 |

テクニカル分析

株式銘柄選定において、テクニカル分析は株価チャートや取引量などのデータを基に、将来の価格動向やトレンドを予測する手法です。ファンダメンタルズ分析と異なり、企業の業績や財務状況ではなく、過去の価格動向に焦点を当てるのが特徴です。

テクニカル分析を活用すれば、売買のタイミングを効果的に判断できるため、投資パフォーマンスを向上させることが期待できます。テクニカル分析の基本的な考え方として下記の3点が挙げられます。

・価格はすべてを織り込む:株価にはすべての情報が反映されており、過去の価格動向を分析することで、将来の価格を予測できるという考え方です。

・トレンドは継続する:株価は一定の方向(上昇、下降、横ばい)に動く傾向があり、そのトレンドが持続すると仮定します。

・歴史は繰り返す:投資家心理が一定のパターンで繰り返されるため、過去の価格動向やチャートパターンから未来を予測できるとされています。

テクニカル分析における主なチェックポイント

| カテゴリ | 指標/ツール | 説明 | 売買タイミングの判断 |

| トレンド系指標 | 移動平均線(MA) | 一定期間の平均株価を表示し、トレンドを視覚化する指標。 | ・買いサイン:短期線が長期線を上抜ける「ゴールデンクロス」・売りサイン:短期線が長期線を下抜ける「デッドクロス」 |

| ボリンジャーバンド | 株価の変動幅を示す指標で、±2σ内に収まる確率が約95%とされる。 | ・バンド上限に達すると売りサイン、下限に達すると買いサイン。 | |

| オシレーター系指標 | RSI(相対力指数) | 株価の過熱感を示す指標。0~100で表され、70以上は買われすぎ、30以下は売られすぎと判断。 | ・買いサイン:RSIが30以下に下落・売りサイン:RSIが70以上に上昇 |

| MACD(移動平均収束拡散法) | 短期と長期の移動平均の差を基にトレンド転換を示唆する指標。 | ・買いサイン:MACDがシグナルラインを上抜ける・売りサイン:MACDがシグナルラインを下抜ける | |

| チャートパターン | ダブルボトム(Wボトム) | 株価が2回底をつけて反発する形。 | ・ネックライン(2つの底の間の高値)を突破したら買いサイン。 |

| ヘッドアンドショルダー | 高値→さらに高値→再び高値(小)を形成し、その後下降する形。 | ・ネックラインを下抜けたら売りサイン。 | |

| 出来高分析 | 出来高 | 株価の動きに対する取引量を示すデータ。 | ・買いサイン:価格上昇と出来高増加が同時に発生・売りサイン:価格下落と出来高増加が同時に発生 |

銘柄選びのリスク管理と分散投資

株式投資で安定した成果を得るためには、リスク管理と分散投資を銘柄選びの基準に取り入れることが重要です。これにより、損失リスクを軽減しながら、長期的な資産成長を目指すことが可能になります。

リスク管理の考え方

リスク管理は、投資における損失を最小限に抑えるための重要な手法です。下記では主な株式銘柄選定におけるリスク項目を体系的に把握しましょう。

| リスクの種類 | 具体例 | 対策 |

| 市場リスク | 景気後退や政策変更による市場全体の変動 | ・防御的セクター(生活必需品、ヘルスケア)への分散投資・分散投資で市場全体の影響を軽減 |

| 個別銘柄リスク | 特定企業の業績悪化や不祥事 | ・銘柄ごとの投資比率を調整・財務健全性や競争力を重視した銘柄選び |

| 流動性リスク | 売買高が少ない銘柄での価格変動 | ・流動性が高い大型株や市場全体に影響を与える銘柄を選ぶ |

上記のようなリスクを適切にマネジメントするためには損切りラインの設定(例えば、特定の投資している株式銘柄において20%の損失が発生した場合は自動的に当該銘柄を売却するなど)や分散投資が有効であると考えられます。

分散投資の重要性とその効果

分散投資は、リスクを分散させることで安定した収益を狙う戦略です。とくに株式投資においては、複数の銘柄に投資を行うケースが多いため、銘柄選定においても効率的に分散投資を行い、投資リスクを最小化させましょう。

| 分散の種類 | 具体的な実践方法 | メリット |

| セクター分散 | ・異なるセクター(IT、ヘルスケア、金融など)の銘柄を組み合わせる | ・特定セクターの低迷を他のセクターの成長で補える |

| 地域分散 | ・国内外の銘柄を組み合わせる・新興国と先進国のバランスを取る | ・地域ごとの景気変動リスクを軽減 |

| 資産クラス分散 | ・株式だけでなく、債券、不動産(REIT)、金(ゴールド)などを組み合わせる | ・市場全体のリスクを低減し、安定した収益を期待できる |

| 時期分散 | ・定期的に一定額を投資するドルコスト平均法を活用 | ・市場の変動を平準化し、高値掴みのリスクを軽減 |

銘柄選びの具体的な手順

これまで触れてきた銘柄選定のテクニックをベースに、具体的に株式銘柄の選定を行なってみましょう。

- 投資目的を明確にする

まず、自分の投資スタイルや目的を確認しましょう。短期的な値上がり益を狙うのか、長期的な資産形成を目指すのか、配当収入を重視するのかによって選ぶ銘柄は変わります。

例:「配当収入を重視する」

- スクリーニング基準を設定する

業績が安定している企業や特定の成長分野に注目するなど、自分の基準を設定します。「プライム市場上場企業」「製造業」「PERが15倍以下」「配当利回りが3%以上」など具体的な条件を決めましょう。

例:「中長期で価格動向になるべく左右されず、高配当収益(インカムゲイン)を狙いたい」ので、下記のスクリーニング条件とする。

・プライム市場上場企業

・ディフェンシブ銘柄(業績が景気動向に左右されにくい業種の銘柄。社会インフラや食品、薬品など)

・配当性向の高い銘柄(3.5%以上)

- 自身のスクリーニング基準に基づき、銘柄を選定/確定する。

投資対象となる銘柄の詳細情報を調べます。四季報や企業のIR資料、アナリストレポートを活用して、事業内容や収益性、成長性を確認します。また、業界の将来性や競争環境についてもリサーチします。また企業の健全性を判断するために、PER(株価収益率)、PBR(株価純資産倍率)、ROE(自己資本利益率)などの財務指標を確認しましょう。

例:(企業規模や業種などから短期での大幅なキャピタルゲインは狙いにくいものの)配当性向や財務的安定性、事業内容に対する長期的な安心感などから下記の銘柄を選定。

・Jパワー(9513):電力卸供給や再生可能エネルギー事業を展開する電力会社。火力・水力発電を中心に、海外事業や送電網の運営も手掛ける。

・キリンHD(2503):飲料・食品事業を中心に、医薬品やバイオ事業も手掛ける多角的な企業。国内外で展開する強力なブランドと安定した収益基盤を持ち、成長分野への積極的な投資が特徴。

・武田薬品工業(4502):日本最大級の製薬企業で、消化器系疾患、腫瘍、神経科学などの分野に強みを持つグローバル企業。積極的な研究開発と海外展開により、世界市場で存在感を高めている。

※上記内容は投資内容を推奨したり勧誘する目的ではなく、あくまで具体的な株式銘柄選定のステップを説明するものです。

投資後の銘柄フォローアップ

投資後も銘柄のフォローアップを継続し、リスクとリターンを管理することで、ポートフォリオの見直しやリバランスを適切に行い、投資成果の最大化を目指すことが重要です。

ポートフォリオの見直しとリバランス

ポートフォリオのリバランスは、資産運用において非常に重要な作業です。下記の表を参考に、定期的なフォローアップを行いましょう。

| 項目 | 内容 | チェックポイント |

| リバランスの目的 | ・投資開始時の資産配分比率を維持・リスクを適切に管理 | ・市場の変動で崩れた資産配分を修正し、リスクとリターンのバランスを最適化する |

| リバランスのタイミング | ・定期リバランス:半年や1年に一度、決まったスケジュールで実施 | ・定期的に見直すことで、資産配分が意図した比率から大きく外れるのを防ぐ |

| ・割合変動リバランス:資産クラスの比率が一定範囲(例:±5%)を超えた際に実施 | ・比率が変動するたびにリバランスを行うことで、市場の大幅な変動に対応できる | |

| 実施方法 | ・資産の一部を売却して不足分を補填・新たな投資でバランスを調整 | ・売却時には税金や取引コストに注意 |

| リバランス対象 | ・株式、債券、現金、不動産(REIT)などの資産クラス | ・投資対象全体のバランスを確認する |

| 注意点 | ・売買コストの管理・税金の考慮・市場状況を踏まえた柔軟な対応 | ・リバランス頻度が高すぎると取引コストが増える可能性があるため、適切な頻度を設定する |

| メリット | ・リスク管理が可能・投資計画に忠実な運用ができる | ・ポートフォリオが計画から逸脱するのを防ぎ、長期的に安定した運用が期待できる |

| デメリット | ・取引コストや税金が発生する可能性・手間がかかる | ・過剰なリバランスは、運用効率を下げる可能性がある |

投資判断の振り返り

投資で成功を収めるためには、過去の投資判断を振り返り、成功・失敗の要因を分析することが重要です。また振り返りを実行するためのツールとして下記が有効です。

・投資日記: 投資判断の理由や結果を記録。

・スプレッドシート: 売買履歴や収益率を可視化。

・ポートフォリオ管理アプリ: 銘柄ごとの損益や配分を自動で追跡。

主なチェックポイント

| 項目 | 成功の要因 | 失敗の要因 |

| 情報収集の精度 | 企業や市場動向を正確に分析できた | 十分な情報を収集せず、曖昧な根拠で判断した |

| タイミング | 買い・売りのタイミングが市場と合致していた | 売却が遅れ、損失を拡大させた |

| リスク管理 | 損切りラインを守り、損失を限定できた | リスク管理が甘く、大きな損失を出した |

| 感情の影響 | 感情に流されず冷静な判断ができた | 欲望や恐怖で不適切な行動をとった |

| 投資計画の有効性 | 事前に立てた計画が実際に機能した | 計画が不明確で場当たり的な投資となった |

まとめ

株式銘柄選定において、PERやPBRなどの指標を用いた企業評価、配当金や株主優待の確認、業界の成長性や財務状況の分析など幅広い知識が問われます。これらを総合的に理解、考慮し、自身の投資目的やリスク許容度に合った株式投資を行いましょう。

また銘柄選定に際して理解しておくべき、より専門的な分析方法や理論についても初心者でもわかりやすく解説をしました。これらをセットでマスターして、自身の株式投資戦略に役立ててください。