株式投資で利益を得た場合、確定申告が必要かどうか迷う方も多いでしょう。簡単に説明すると、確定申告をうまく活用すれば、配当控除や損失繰越によって節税が可能です。

本記事では、株式投資における確定申告の必要性や節税効果のある控除方法、さらに申告に必要な書類について詳しくご紹介します。

また、NISAや海外株式など特別な口座や投資ケースについても解説しますので、ぜひ参考にしてみてください。

そもそも株式投資をした場合、確定申告は必要?不要?

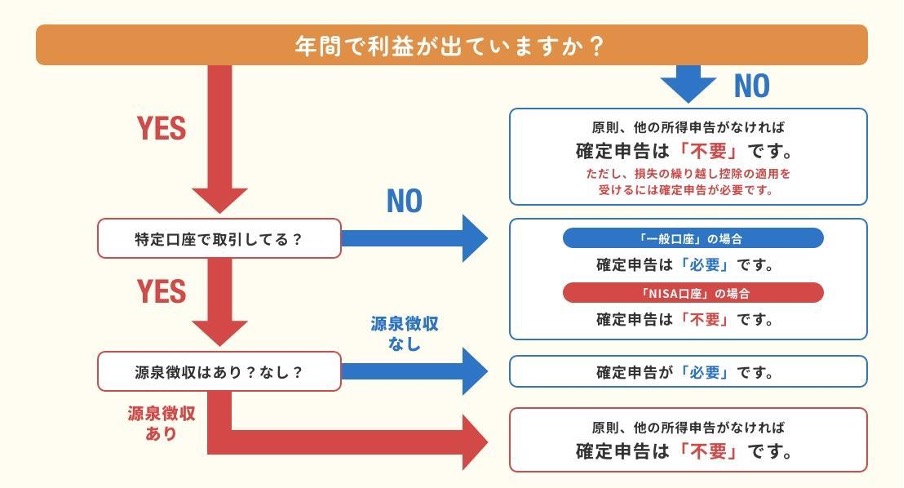

株式投資で利益や損失が発生した場合、確定申告が必要か否かはさまざまな条件により異なります。利益が出た場合や損失が出た場合のほか、証券口座において特定口座か一般口座、その他NISA口座等によっても対応が変わるため、事前に確認しておくことが重要です。

※証券口座の種別は証券会社によっても変わる場合があり、個別の確認が必要となります。

また、NISA口座や海外株式の取引など、投資スタイルの違いでも税制上の扱いが異なる場合もあります。それぞれの条件に合わせて、どのような手続きが必要かを見ていきましょう。

投資で利益が出た場合

株式投資で利益が出た場合、一般口座や特定口座の「源泉徴収なし」を選ばれている方は確定申告が必要です。投資利益に対して、20.315%の所得税と住民税が課されます。

また、本来なら確定申告不要な特定口座を使用している場合でも、他の損失と損益通算をしたり配当控除を受けたりして節税効果を得たい場合は申告を行う必要があります。

投資で損失が出た場合

株式投資で損失が発生してしまった場合でも、確定申告をすることで節税につなげることが可能です。例えば、他の株式取引で得た利益と損益通算することで課税対象となる金額を減額することが可能な場合があります。

また、損失を翌年以降に繰り越して控除する「損失繰越」を活用すれば、最大3年間にわたって利益と相殺できるため、その後の節税に役立ちます。損失が出た場合は積極的に確定申告を検討しましょう。

ただし特定口座の場合は確定申告をしなくてもOK

特定口座の「源泉徴収あり」を選択している場合、確定申告は不要です。この口座では証券会社が取引ごとに税金を自動で計算し、納税手続きまで完了させるため、個別に申告する必要がありません。しかし、先ほども説明したように、損失の繰越控除や配当控除を利用する場合には確定申告が必要です。

また特別なケースとして、NISA口座を利用している場合はそもそも非課税のため、利益や配当金については申告不要です。一方で、海外株式の取引では、一部の証券会社を除き、特定口座が使えないケースもあり、その場合は配当金や譲渡益に対して確定申告が必要になります。

特に外国で課税された配当金については、確定申告で外国税額控除を利用することで二重課税の負担が軽減されるため、確認しておきましょう。自身の投資スタイルや税制優遇の仕組みを踏まえて、最適な口座を選択してください。

株式投資の節税に役立つ制度その1.配当控除

配当控除は、「株式投資で得た配当金」に対する税負担を軽減できる制度です。通常、配当金は所得として課税対象となりますが、確定申告で総合課税を選ぶと所得税や住民税の一部が控除され、節税効果が得られます。

特に所得税率が低い人や配当収入が多い場合に有利な制度です。配当控除の仕組みや具体的なメリットについて、詳しく確認していきましょう。

配当控除が節税につながる理由

配当控除は、株式の配当金にかかる所得税や住民税を軽減するための制度です。通常、株式の配当は所得とみなされ課税対象となりますが、上場株式の配当金については確定申告で「総合課税」を選択することで配当控除が適用され、税負担を軽減できます。

所得税については最大で10%、住民税は2.8%の税額控除が受けられるため、特に所得税率が低い場合や配当金が多い場合に大きな節税効果が得られます。反対に、総所得額が多い人は不利になる可能性もあるため注意が必要です。

総合課税の申告には多少の手間がかかりますが、配当控除によって税額が減る可能性があるため、確定申告を通じてしっかりと節税対策を行いましょう。配当控除を使って配当金が増えることで、家計の足しや将来の資産づくりに役立てられます。

配当控除のメリット

配当控除のメリットは、総合課税を選択することで配当金に対する税負担を軽減できることです。特に年間所得が少ない方や、NISA口座以外での配当金受取が多い方は大きな節税効果が見込めます。

配当控除により所得税と住民税が軽減され配当金の受け取りが増えれば、毎年の資金繰りに余裕が生まれます。さらに、配当収入を貯蓄や再投資に充てられるなど資産形成にも役立つでしょう。

多くの配当金を受け取る投資家にとっても、配当控除によって手元資金が増えるため、長期投資による利益増加が期待できます。控除を適用し、長期的な投資戦略や資産形成に活かしていきましょう。

株式投資の節税に役立つ制度その2.損失繰越

損失繰越は、株式投資で損失が出た場合その損を翌年以降に持ち越し、利益と相殺して節税できる制度です。

損失は最大3年間繰り越せるため、今後利益が出た際にその損失を活用することで税額を軽減できます。特に大きな利益が出た年には有効な方法です。この損失繰越の仕組みやメリットを詳しく見ていきましょう。

損失繰越が節税につながる理由

損失繰越は、株式投資で損失が出た際にその損失額を翌年以降に持ち越し、利益と相殺することで節税ができる制度です。最大3年間にわたり損失を繰り越せるため、翌年以降に利益が出た場合、その利益と通算して課税額を抑えられます。

例えば「昨年は損失が出たけれど今年は利益が出た」場合、昨年の損失と本年の利益が相殺されることで、利益にかかる税額が低減されます。損失を確定申告しておくことで今後の利益の節税対策になるため、長期的な資産形成を助けてくれるでしょう。

また、配当控除や他の税制優遇と併用することで、さらなる節税効果が期待できます。毎年の投資成績が必ずしも好調でなくても、損失繰越を使って税負担を軽減し計画的に資産を増やしましょう。

損失繰越のメリット

損失繰越の大きなメリットは、投資で損失が出た年でも確定申告を行えば翌年以降に生じる利益と相殺でき、将来の税負担を減らせる点です。たとえ利益のない年でも申告して損失を繰り越しておくことで、利益が出た際の税額を抑えられるため、長期的な資産形成に効果的です。

投資をする上で損失はなるべく避けたいものですが、損失繰越を知っていれば「今後の利益のための備え」だと考えられるようになります。

特に大きな損失が出た年や今後の利益を見込んでいる場合には、計画的に損失繰越を利用し、節税しながら投資効率を高めていきましょう。

株式投資の確定申告で控除・繰越損失を活用する際の必要書類は?

株式投資の確定申告で控除や損失繰越を活用するためには、いくつかの書類が必要です。確定申告に必須な書類には、収支の明細や年間取引報告書などが含まれます。

正確な申告を行うために、きちんと準備する必要があるので注意してください。ここからは、それぞれの書類の目的や取得方法を解説するので、確定申告に備えましょう。

株式等に係る譲渡所得等の金額の計算明細書

「株式等に係る譲渡所得等の金額の計算明細書」は、株式売却の収支を明確にするための重要な書類です。この明細書には取得費や売却費用、収入金額を記入し、譲渡所得を正確に計算します。

税務署が適切に所得を把握するための根拠となるため、忘れずに準備しましょう。正確に記入することで譲渡所得額がはっきりわかり、税負担を適正にできます。

申告書第一表・第二表

確定申告の基本書類である「申告書第一表」と「第二表」も必要です。第一表では収入全体と控除額を記入し、配当や譲渡所得を含めた税額を確定します。

第二表は所得や控除の内訳記入用で、配当控除や損失繰越をする場合に必須です。正確に記載することで適正な控除が受けられ、税額が正確に計算されるため、必ず確認しましょう。

申告書第三表(分離課税用)

「申告書第三表」は、分離課税対象の株式譲渡所得を申告する際に必要です。

投資の利益以外の所得が多い方は、総合課税を選ばず分離課税による申告をする方がお得になることもあるので、その場合は「申告書第三表」を用意しましょう。総合課税で申告をする際は不要です。

特定口座年間取引報告書

「特定口座年間取引報告書」は、特定口座での年間の取引を一括でまとめた報告書です。証券会社が発行し、取引収支を一目で確認できるため、特に「源泉徴収なし」の特定口座を利用している場合は申告に必須です。

この報告書で取引履歴が整理され、確定申告の手続きを円滑に進められるので、大切に保管しておきましょう。

令和年分の所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

損失繰越を申告する場合には、「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」が必要です。

この書類に損失の内訳や繰越期間を記入することで、翌年以降の利益と相殺し税負担を軽減できます。損失を繰り越して適正に節税するため、記入漏れがないよう準備しておきましょう。

ご参考:申告書・申告書付表と税額計算書等 一覧

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/1557_2.htm

まとめ

今回は、株式投資をする際に気になる確定申告の必要性について詳しく解説しました。株式投資の確定申告は、利益や損失が発生した際に必要となる場合があり、節税効果のある制度としても活用できます。

特定口座や、NISA口座などの非課税制度を活用することで、確定申告が不要になり手間を軽減できます。一方で、配当控除や損失繰越を活用すると税負担を減らし、長期的な資産形成に役立つことを覚えておいてください。

制度を上手に活用し、賢く節税を進めましょう。