確定申告を初めておこなうとき、何から手を付ければいいのかわからないという方も多いのではないでしょうか。

本記事では、オンラインで申告できる便利なe-Taxの特徴や使い方をわかりやすく解説します。税務署に行く時間が取れない方、スマートフォンやパソコンで簡単に済ませたいと考えている方へ向けて、初めてでもスムーズに進められる具体的な手順や注意点も網羅していますので、ぜひ参考にしてe-Taxをフル活用してみてください。

e-Taxとは?システムの内容をわかりやすく解説

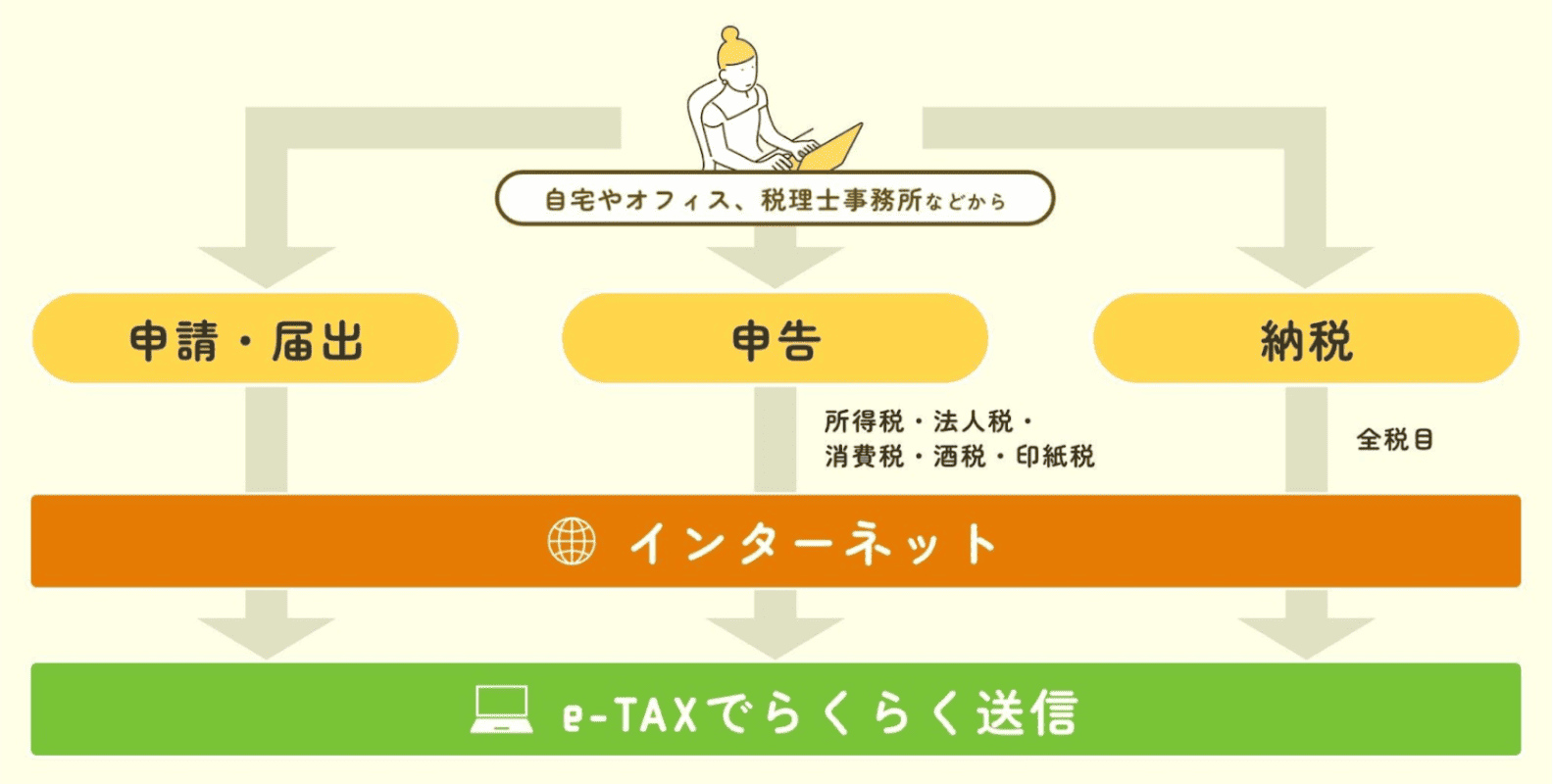

e-Taxとは、国税庁が提供するオンライン確定申告・納税システムです。このシステムを使えば、税務署に行かなくても自宅やオフィスから、スマートフォンやパソコンで納税手続きが完結します。

とくに確定申告の際には、必要な書類をデジタル形式で送信でき、手続きの時間や労力を大幅に削減できます。効率的で正確に税務処理を進められるため、多くの納税者が利用するツールです。

また、e-Taxでは入力内容にエラーがないか自動的に確認してくれる点も大きな魅力です。例えば、金額の計算ミスや必要な項目の未入力があると、エラーが表示されて修正を促します。そのため、手作業で起こりがちな記入漏れやミスを防ぎ、安心して申告を進められます。

ご参考:国税電子申告、納税システム

確定申告でe-Taxを活用する3つのメリット

ここからは、e-Taxを活用することで得られる主なメリットを3つご紹介します。

税務署に行かずに確定申告ができる

e-Taxを使えば、税務署に足を運ぶ必要がありません。申告書の作成から提出まで、すべての作業を自宅や職場で行うことができます。とくに平日は仕事が忙しくて税務署に行く時間が取れないという方にとって、非常に便利なシステムです。

また、税務署が混雑する確定申告シーズンには、税務署を訪れてから長時間待たされることもあります。e-Taxを活用すれば、そのストレスを回避できるのも大きな魅力です。自分のペースで進められるe-Taxは、忙しい現代人にぴったりの申告方法と言えるでしょう。

還付金が素早く受け取れる

紙での申告よりも早く還付金が受け取れることが、e-Taxのメリットとして挙げられます。紙での申告の場合、申告書の受理から処理が完了するまで約一ヶ月〜一ヶ月半ほどかかることがあります。しかし、e-Taxではデータを直接税務署に送信できるため、迅速に処理される点も大きなメリットです。

書類の提出や添付が簡略化できる

本来なら紙で提出するべき添付書類作成の手間がe-Taxによって大幅に簡略化されます。例えば、医療費控除や寄付金控除などの証明書は郵送の必要がなく、イメージデータをデジタルファイルにしてアップロードするだけで済みます。

また、申告書類がデジタル化されることで書類の紛失リスクが減り、保管も容易になります。書類を整理する手間が省けるため、忙しい方でも効率的に確定申告を進められるでしょう。

確定申告でe-Taxを使う3つのデメリット

e-Taxはとても便利なツールですが使い方によってデメリットとなる部分もあります。とくに初めて利用する際につまずきやすいため、あらかじめ注意点を把握しておきましょう。

初期設定に手間がかかる

e-Taxを利用するためには、事前に必要な準備を整えなければいけません。例えば、マイナンバーカードやICカードリーダーの用意、利用者識別番号の取得などが必要です。これらの準備は、慣れていない方にとって時間や手間がかかりやすいです。

また、マイナンバーカードを所持していても、暗証番号を忘れてしまっていたら、役所の窓口で初期化し、再設定が必要になることもあります。e-Taxの利用に必要なものは、「e-Taxで確定申告をする方法をステップごとに解説」の章にて詳しく紹介するので1つずつ準備していきましょう。

システムの操作がわかりにくい場合がある

e-Taxを初めて利用する際、システムの操作に戸惑いを感じる方もいるでしょう。例えば、専用ソフトやアプリのインストール、利用者識別番号や暗証番号の入力など、手順が難しく感じるかもしれません。とくにパソコンを使用する場合、推奨環境やブラウザ設定を確認する必要があり、初心者にはややハードルが高い部分もあります。

もし操作した上で難しいと感じる部分があったら、e-Tax公式サイトの利用手順を確認してみましょう。e-Tax公式サイトでは利用手順が詳しく説明されており、手順を追った動画解説などもあるためわかりやすいです。また、スマートフォンでの操作であれば、アプリのガイドに従うことで申告作業を進めることができます。操作に不安がある方はスマートフォンを利用した申告を検討すると良いでしょう。

はじめのうちは慣れが必要ですが、一度使い方を覚えれば次回以降は大幅に手間を減らせる点がe-Taxの魅力です。

エラーやトラブルが起きることがある

インターネット環境やシステムの設定などが原因で、e-Tax利用中にエラーやトラブルが発生することがあります。例えば、接続が不安定な環境ではデータ送信が途中で中断されやすいです。また、推奨されていないブラウザを使用すると一部の機能が正しく動作しないことがあります。

さらに、マイナンバーカードの読み取りが正常に行われなかったり、入力ミスによるエラーが表示されたりすることも初心者が混乱する要因です。これらのトラブルに備え、推奨されているブラウザや必要なソフトウェアを事前に確認し、安定したインターネット環境で操作を行うようにしましょう。

それでもエラーが解決しない場合は、国税庁のヘルプデスクや公式サイトのQ&Aを活用してみてください。トラブルが起きても期限内に申請できるように、早めに準備を進めるのも大切です。

参考:e-Tax よくある質問

e-Taxで確定申告をする方法をステップごとに解説

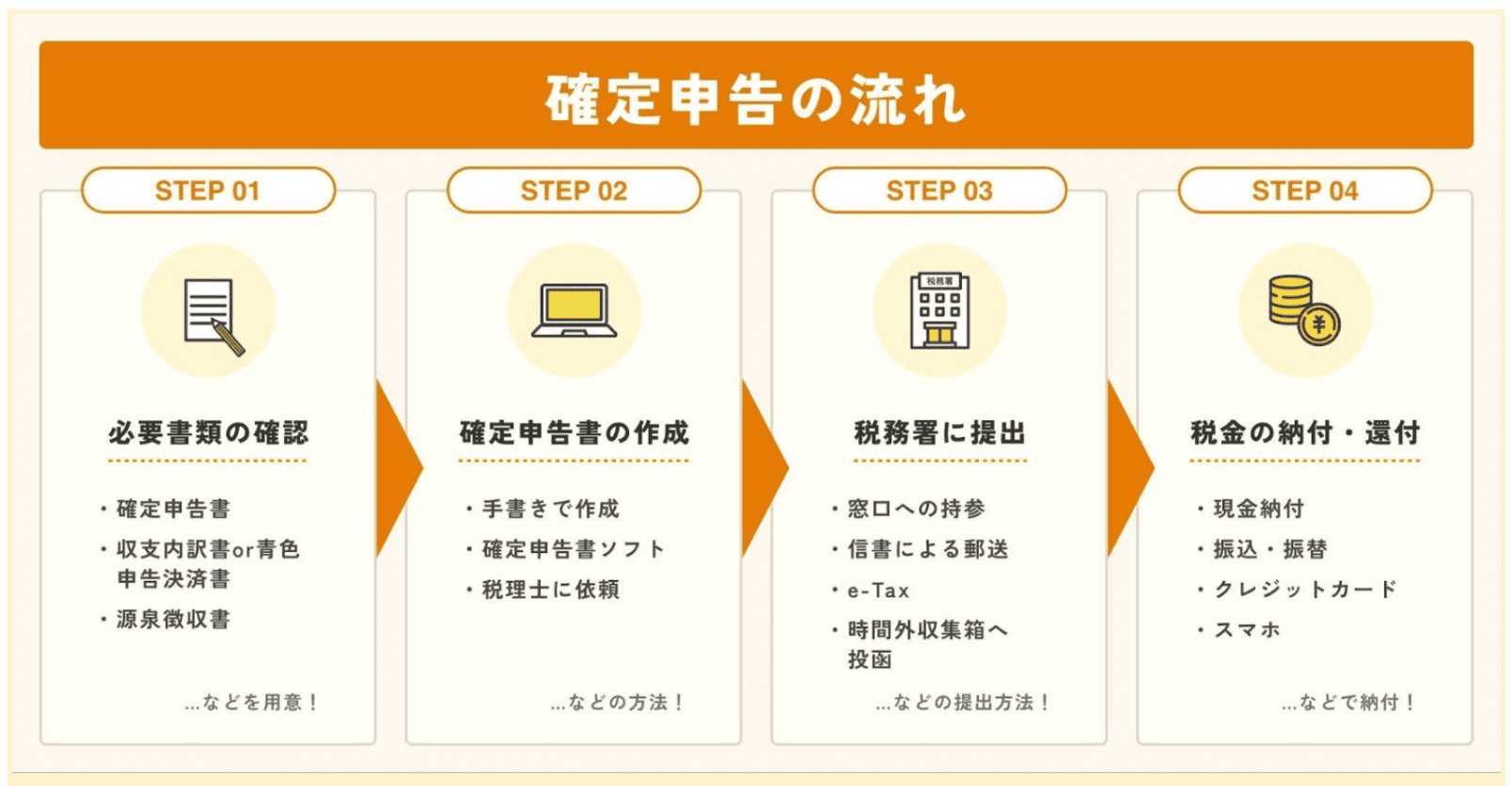

e-Taxを使った確定申告は、以下のステップに従うことで初心者でもスムーズに進められます。

- 必要書類の確認

- 確定申告書の作成

- 税務署に提出

- 税金の納付・還付

それぞれのステップにおいて、国税庁のサイトやYouTubeチャンネルにて、マニュアルや動画でわかりやすく操作方法が解説されています。そのため、税務知識に自信がない方でも安心して進められます。ここからは各ステップについて具体的に解説するので、1つずつ確認しながら進めてみましょう。

参考:国税庁動画チャンネル

1.必要書類の確認

e-Taxを利用するためには、事前に必要なものを揃えておくことが重要です。スマートフォンかパソコン、どちらを使用するかで準備内容が変わるため、自分に合った方法を確認しましょう。

e-Taxを利用するために必要な準備は以下の通りです。

- マイナンバーカードの取得(暗証番号も必要)

- 利用者識別番号(e-Tax開始申請をして取得)

- スマートフォンまたはパソコンICカードリーダー(NFC対応のスマートフォンがある場合は不要)

- インターネット接続環境

- 会計ソフト(必要な場合)

スマートフォンを使う場合、NFC対応の機種であればICカードリーダーは不要です。マイナンバーカードと暗証番号を用意し、e-Taxアプリのインストールをすれば手軽に始められます。一方パソコンのみを利用する場合は、ICカードリーダーが必要なので、早めの準備がおすすめです。

申告はパソコンで、マイナンバーカードの読み取りはスマートフォンで、と併用することもできます。さらに源泉徴収票や経費の明細書など、確定申告に必要な書類も忘れずに準備しましょう。仕訳入力などの手間を省きたい方は、項目に沿って入力するだけで完了する会計ソフトの導入を検討することをおすすめします。

2.確定申告書の作成

事前準備が整ったら、次は確定申告書を作成します。確定申告書は、パソコンとスマートフォンのいずれでも作成が可能です。パソコンを利用する場合は、大画面で入力が行えるため視認性が高く、効率的に作業を進められます。

一方、スマートフォンは手軽に操作ができ、場所を選ばず申告手続きを進められる点がメリットです。

いずれの場合も、国税庁が提供する無料の「確定申告書作成コーナー」を利用することで、簡単に申告書を作成できます。画面の指示に従って収入や控除額を入力するだけで書類が完成します。

また、e-Taxに対応した有料の会計ソフトを使用すると、仕訳の入力から申告書の作成、提出まで一貫して対応可能です。自身の環境や用途に応じて最適な方法を選択し、効率的に申告を行いましょう。

3.税務署に提出

申告書が完成したら、e-Taxを使って申告書を送信しましょう。送信手順はスマートフォンとパソコンで多少異なりますが、どちらも簡単に手続きできます。

スマートフォンを利用する場合、e-Taxアプリで「申告書の提出」を選択し、マイナンバーカードをスマートフォンにかざして本人確認を行います。

パソコンを利用する場合はICカードリーダーを接続し、マイナンバーカードを読み取りましょう。パソコンを利用する場合でも、スマートフォンを使用してマイナンバーカードを読み取れます。

スマートフォンとパソコン、どちらの方法でも、送信が完了すると受付結果が即時に表示されるため、申告が正しく受理されたか確認できて安心です。送信した申告書の控えは後日確認や税務調査時の証拠として活用できるため、デジタル形式で保存しておきましょう。きちんと受理されたことが確認できたら、e-Taxによる申告の完了です。

4.税金の納付・還付

e-Taxで確定申告を完了すると、計算結果に基づいて税金を納付するか、還付を受けることになります。納付が必要な場合は、クレジットカードやインターネットバンキング、指定口座から即時振込できるダイレクト納付などの方法で支払い可能です。還付を受ける場合は、申告より約3週間程度で公共機関から登録銀行口座に入金されます。

e-Taxが向いている人と向いていない人の特徴は?

とても便利なe-Taxですが、すべての人にとってベストな方法とは言い切れません。ここからはe-Taxの利用が向いている人とそうでない人の特徴を解説します。利用すべきか迷っている方は、自分に合った方法かどうかをチェックしてみてください。

e-Taxが向いている人

e-Taxの利用に向いているのは、以下のような方です。

| 自宅で手続きしたい方 | 税務署に行く時間が取れない方や、混雑を避けて自分のペースで進めたい方におすすめです。e-Taxならスマートフォンやパソコンを使って、自宅から手続きを完了できます。 |

| スマートフォンやPC操作に 慣れている方 | e-Taxはオンラインで操作を進めるため、スマートフォンやパソコンに苦手意識がない方には非常に便利な方法です。とくに、普段からアプリやオンラインツールを利用している方は相性がよいでしょう。 |

| 副業や個人事業主で確定申告の機会が多い方 | 自営業や副業をしている方は、毎年確定申告を行う必要があります。一度e-Taxの操作に慣れれば、次回以降の申告が大幅に効率化されます。また、還付金の早期受け取りも魅力です。 |

上記に当てはまる方はe-Taxと相性がよいと考えられるので、ぜひe-Taxの利用を検討してみてください。

e-Taxが向いていない人

一方で、以下のような方はe-Taxの利用に向いていない場合があります。

| ITリテラシーが低い方 | スマートフォンやパソコンの操作に不慣れな場合、e-Taxの利用に難しさを感じることがあります。とくに、アプリやソフトのインストール、入力手続きに戸惑う方には紙ベースでの申告の方が安心かもしれません。 |

| 事前準備が難しい方 | マイナンバーカードやICカードリーダーを持っていない方は、準備する手間が負担になる場合があります。また、推奨環境が整っていないパソコンやスマートフォンを使用する場合も、利用しづらいです。 |

| 税務署で直接相談したい方 | 確定申告の手続きや内容に不安がある場合、税務署で直接相談しながら進めた方が確実です。とくに複雑な収入形態や控除がある場合は、対面で相談する方が適している場合もあります。 |

上記に該当する方は、e-Taxの利用がかえって負担になることもあります。とはいえ、会計ソフトや国税庁の「確定申告書作成コーナー」をはじめとして、わかりやすいマニュアルや動画が多数公開されているため、初心者の利便性も非常に高いといえます。「使いこなせるかどうかわからない」と思っている方も、ぜひ一度挑戦してみましょう。

利用すべきか迷ったときの判断基準

e-Taxを利用すべきか迷った場合は、以下のポイントを基準に判断してみてください。

- 準備の手間をかけられるかどうか

- 手続きのスピードを重視するか

- 操作に不安がないか

これらを総合的に考慮し、自身にとって使いやすい方法を選びましょう。

確定申告はe-Taxで手軽に済ませよう

今回は、e-Taxを使った確定申告の方法やメリット・デメリットについて解説しました。自宅から手続きができる便利さや、還付金が早く受け取れる点がe-Taxの大きな魅力です。

一方、初期設定や操作に慣れるまでの手間もあるため、自分に合った方法かを判断するのが大切です。本記事を参考に、ぜひe-Taxを活用して確定申告をスムーズに進めてみてください。