「投資におけるリスク」と聞くと、「せっかくのお金が減ってしまうのでは!?」「投資ってやっぱり危険なの!?」と尻込みしてしまうかもしれません。ですが、投資におけるリスクは必ずしも危険というわけではありません。むしろ「儲け」を生み出す力にもなり得るのです。本記事では「リスク」の本質を紐解き、「リスク」を管理することでアナタの投資を実りあるものにするノウハウを解説していきます。

投資におけるリスクの概要

リスクの本質は「価格の振れ幅」であり、必ずしも危険ではない

投資におけるリスクとは、価格の変動、つまり「振れ幅」を指します。株価や債券の価格は、経済状況や市場の動向に応じて上下し、この変動が投資におけるリスクの本質です。しかし、リスクは必ずしも危険を意味するわけではなく、価格の振れ幅があるからこそリターンを得る機会にもつながるのです。たとえば、企業が新しい製品を発表し、それが市場で大ヒットすると、株価が上昇し利益を得るチャンスが生まれます。一方、国債のようにリスクが低い資産は価格の安定性が高くその分リターンも限られます。このように、リスクがある資産は大きなリターンの可能性を持ち、リスクが低い資産は小さなリターンが見込まれます。リスクを適切に理解し、価格の変動を「チャンス」と捉えることで、投資の成功率を高めることもできます。リスクは完全に避けるものではなく、適切にコントロールして向き合うことが、安定した資産形成に役立つのです。

自分のリスク許容度を理解する

投資で成功するためには、リスクを効果的に管理し、自身のリスク許容度を理解することが重要です。リスク許容度とは、投資家がどれだけリスクを負っても冷静に投資を続けられるかを示す指標です。若い投資家はリスクの高い資産を長期的に保有する余裕があり、一方で退職が近づいた世代では安定したリスクの低い資産への移行が求められます。年齢や現在保有している資産などを考慮し、自身にとって適切なリスク許容度を把握することで、急激な市場変動時にも冷静に立ち回ることができ、計画通りの運用を続けられます。

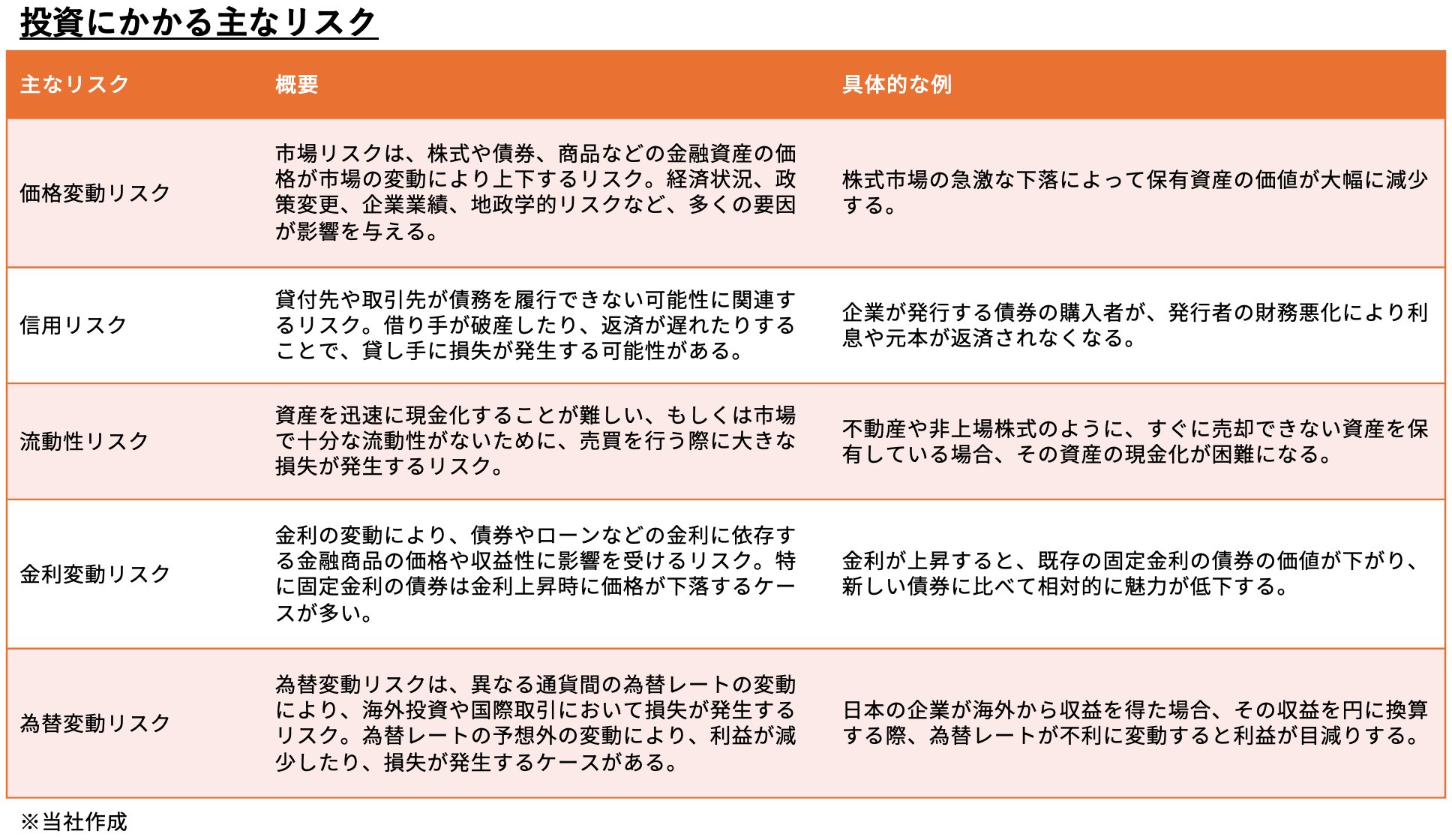

投資におけるリスクの主な種類

ここでは、投資における代表的なリスクを紹介し、それぞれのリスクがどのようなものか、そしてどのように対策すれば良いかを解説します。リスクを理解することで、より安心して投資に取り組むことができるでしょう。

価格変動リスク

価格変動リスクとは、投資資産の価値が上下するリスクです。市場の動向や企業の業績、経済状況など、さまざまな要因で資産価値は日々変動します。この価値変動が利益をもたらす一方で、損失を生むこともあります。しかし、価格変動リスクを理解し長期的な視点を持って投資を行うことで、一時的な価格の下落に惑わされず運用を続けることができます。また、分散投資を行うことで、個別の価格変動リスクを軽減することも可能です。

信用リスク

信用リスクとは、投資先の企業や国が約束した支払いを履行できなくなるリスクのことです。たとえば、企業が倒産した場合、株式や債券の価値が大幅に下がる、もしくは無価値になる可能性があります。これを防ぐためには、投資先の信用度を事前に評価し、財務状況や事業内容をしっかりと確認することが重要です。また、信用リスクを分散するために、複数の企業や異なる企業や異なる分野の業界に投資することが推奨されます。

流動性リスク

流動性リスクとは、必要なときに資産を売却できない、または希望する価格で売却できないリスクを指します。市場の規模や取引量が少ない資産ほど流動性リスクが高くなります。たとえば、売りたいタイミングで買い手が見つからない場合、市場価格よりも低い価格で売却せざるを得ない状況が発生する可能性があります。このリスクを避けるためには、流動性の高い株式や債券、取引量の多い市場に投資することが大切です。

金利変動リスク

金利変動リスクとは、金利の変動によって投資の価値が影響を受けるリスクです。たとえば、金利が上昇すると、債券の価格が下落することがあります。逆に、金利が下がると、債券の価格は上昇する傾向にあります。特に、固定金利の債券を保有している場合、金利変動による価格の振れ幅を理解しておくことが重要です。

為替変動リスク

為替変動リスクとは、外貨建ての資産を保有する際に、為替レートの変動によって生じるリスクを意味します。たとえば、円高になると外貨建て資産価値が目減りし、逆に円安になると価値が上がります。外国株や外国債券に投資する際は、このリスクを考慮することが重要です。為替変動リスクを避けるためには、為替ヘッジを行うか、為替の動向を常にチェックすることが推奨されます。

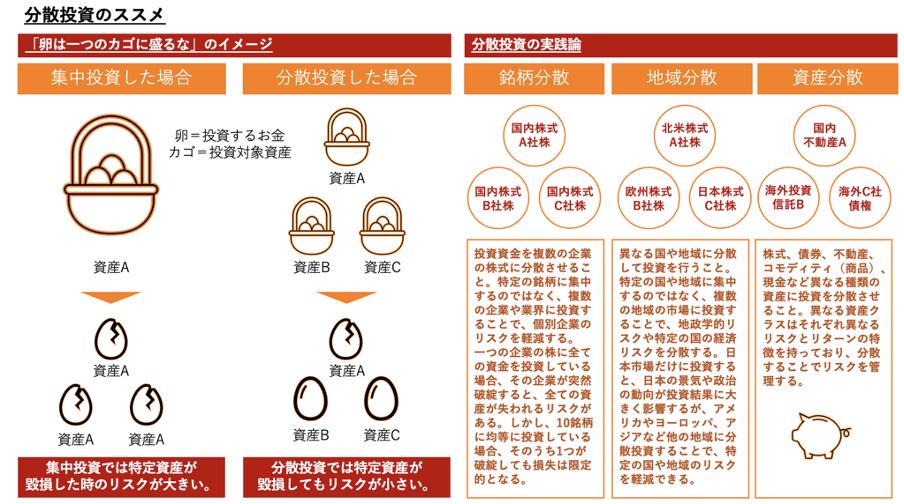

リスクによる被害を最小限に抑えるには分散投資を心がける

リスクの種類や許容度の重要性についてご理解いただいたところで、次に重要となるのは「実際にどのようにリスクを管理し、投資を行うか」です。リスクを完全に避けることはできませんが、被害を最小限に抑えるために有効な手法が「分散投資」です。どのように資金を分けてバランスを取るかがカギとなってきます。それでは、分散投資について詳しく見ていきましょう。

分散投資の基本

分散投資とは、一つの資産や市場に集中せず、異なる種類の資産に資金を分けて投資することです。たとえば、株式、債券、不動産など、異なる資産クラスに投資することで、一つの市場や業種の不調による影響を軽減します。この戦略により、個別のリスクに対する影響を和らげ、投資全体を安定させることが可能です。

分散投資がもたらすメリット

分散投資の最大のメリットは、リスク、つまり価格の振れ幅をコントロールしながらリターンの安定が図れることにあります。たとえば、あなたが日本の株式市場と米国の債券市場の両方に投資している場合、日本の株式市場が不調で株価が下がったとしても、米国の債券市場が好調であれば、その損失をカバーできる可能性があります。また、リーマンショックのように特定の業種が不調になるときでも、他の業種や地域の投資が好調であれば、全体の損失を軽減できます。こうして、異なる資産クラスや地域に分散することで、特定の市場や業界の影響を受けにくくなり、全体のリスクをコントロールすることができます。

まとめ

投資におけるリスクは「価格の振れ幅」や「変動」として捉えるべきものです。リスクを正しく理解し、適切に管理することで、不確実性の高い投資において成功を収めることも夢ではありません。また、リスクとリターンは相関関係にあるため、投資家は自分のリスク許容度に合った戦略を選び、分散投資を心がけることで安定した資産形成を目指すことができるでしょう。